どうも、えのきです!

今回は投資において「NISA」に並ぶ節税効果を持つ制度「iDeCo」についての記事です。

【知らないとヤバい?】つみたてNISAとNISAどっちがいいの?NISAって?両方できる?超基本を解説!

【知らないとヤバい?】つみたてNISAとNISAどっちがいいの?NISAって?両方できる?超基本を解説!

私自身NISAは活用していますが、iDeCoをやっていません。

ただ「これからもやらない!」と決めているのではなく、「今のままじゃやらないかなぁ」といった考え方です。

なぜ私がiDeCoをやらないのか。

色々理由はありますが、その中で最も大きな理由が特別法人税の存在にあります。

こちらの特別法人税、1962年に創設され1999年4月から現在(2021年8月)に至るまで凍結されています。

そして令和5年(2023年)3月31日まで凍結を約束されています。

つまり「今は何も影響を及ぼしていない」ということをご留意ください。

「何で”ないような”税金を怖がっているんだ?」と思われる方もいらっしゃると思います。

何がそんなにヤバイのか。

特別法人税にフォーカスして詳しく解説していきたいと思います。

それでは、いってみよ〜!

特別法人税とは

特別法人税について次のように説明されています。

企業年金の年金積立金に対し、法人税法上課税される税金。

企業年金制度では掛金を拠出した時点で各従業員の年金支給額が確定していないため、実際の給付時まで課税を繰り延べることとされている。

その遅延利息に相当するものとして、年金積立金に対して特別法人税が課税される。

厚生年金基金の場合は、国の厚生年金を代行していることから、代行部分の3.23倍に相当する額までの積立金は非課税とされ、それを超える部分に1.173%の特別法人税が課税される。

確定給付企業年金、確定拠出年金の場合は、積立金の全額に、一律1.173%の特別法人税が課税される。

なお、令和5年(2023年)3月31日までは、特別法人税の課税は凍結されている。

企業年金連合会HP

つまりどういうことか。

iDeCoは「個人型確定拠出年金」の略称です。

「確定拠出年金の場合は、積立金の全額に、一律1.173%の特別法人税が課税される」に該当することになりますので、毎年積立金全額の1.173%が特別法人税としてなくなってしまうということなのです。

「毎年1.173%」の威力

特別法人税1.173%の肝心な部分は毎年積立額全額にかかるという部分です。

一体どれほど運用に影響が出るのか。

今回は

- 20年間iDeCoで年利0%の定期預金を拠出し続けた場合

- 20年間iDeCoで平均リターン年5%の株式を拠出し続けた場合

- 40年間iDeCoで年利0%の定期預金を拠出し続けた場合

- 40年間iDeCoで平均リターン年5%の株式を拠出し続けた場合

の4パターンをシミュレーションしてみます。

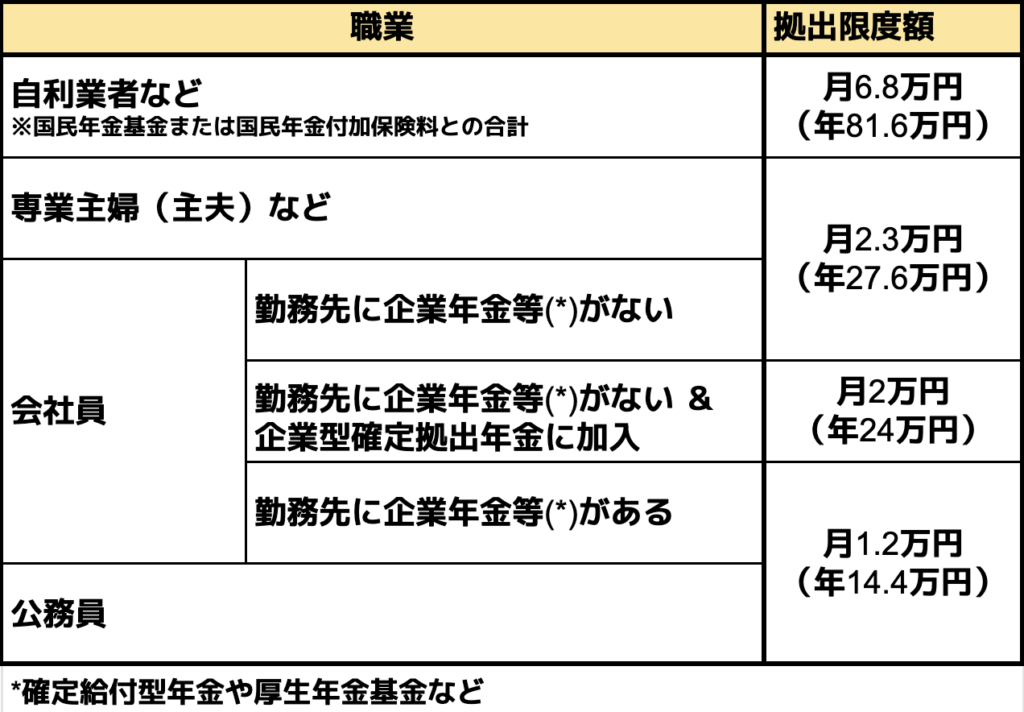

前提として、わかりやすくするために会社員(勤務先に企業年金等がない&企業型確定拠出年金に加入)の拠出限度額年24万円を使用します。

※特別法人税だけの影響を見るため、口座を維持するコストや税額控除という観点は考慮しません。

20年定期預金を拠出した場合

積立額合計 480万円

20年後の残高 約402万円

特別法人税の累計課税額 約78万円

つまり特別法人税によって、資産が約16%目減りした計算になります。

ただ置いておくだけなので取られ放題というわけですね。

20年株式を拠出した場合

積立額合計 480万円

20年後の残高 約645万円

特別法人税の累計課税額 約113万円

もちろん積立額より資産は増加していますが。。。

特別法人税によって、資産は約15%目減りしています。

毎年課税され複利効果も活かしきれていないため、せっかくのiDeCoの優遇税制も役目を果たせていません。

40年定期預金を拠出した場合

積立額合計 960万円

40年後の残高 685万円

特別法人税の累計課税額 約275万円

もはや預けた金額の3割近くを税金で持っていくという横暴っぷり。

やればやるだけ損といった感じですね。

40年株式を拠出した場合

積立額合計 960万円

40年後の残高 約1,853万円

特別法人税の累計課税額 約563万円

資産の増大もスゴイですが、積立額の半分以上が税金となってしまいます。

特別法人税が資産を約23%目減りさせている状態です。

iDeCoに希望はあるのか?

一度加入すると60歳まで積み立て続けなければならないiDeCoは手を出していけない制度だったのか。

答えは「NO」だと思います。

そもそもiDeCoには上表のように拠出限度額(上限)は立場によって違うものの、下限は一律で月額5千円です。

また申し出を行い「運用指図者」になることも可能で、拠出をストップすることができ、特別法人税復活のダメージを最小限に留めることも可能です。

私が「iDeCoに希望がある」と考える理由は主に2つあります。

希望①特別法人税の廃止

特別法人税の凍結は9回の延長を経て「2023年3月31日まで」となりました。

1999年の凍結から2001年・2003年・2005年・2008年・2011年・2014年・2017年・2020年と2,3年の延長を繰り返しています。

このまま凍結が引き伸ばされる可能性は非常に高いですし、廃止を願う声が多くあるのも事実です。

希望②iDeCoへの特別措置

「あなたの年金はあなたで作ってください」

そんなメッセージも込められた税制優遇制度iDeCoをやらないほうがおトクだった!

なんてバカな話があるでしょうか。

iDeCoは2001年に開始された制度ですから、特別法人税が凍結された後にできました。

ですから特別法人税にはiDeCoなんて全く考慮されていないわけです。

近い将来に特別法人税が復活した場合、iDeCoに対する特別措置もあると考えて良いでしょう。

またはiDeCoの制度改変が起こり、私たちが「iDeCoをやめる」という選択肢を得られるかもしれませんね。

まとめ

特別法人税が凍結前と同様の形で復活するとものすごくマズイということをご理解いただけたと思います。

運用益の非課税だとか、税額控除というメリットを打ち消すほどのインパクトがある特別法人税。

数字を目の前にするとその驚異はより鮮明に映ります。

しかしだからといってiDeCoに負け筋しかないというわけではありません。

希望はありますし、メリットが多い優れた商品であることは間違いありません。

ぜひ上手に活用して資産形成の基礎としていきましょう!

ここで一つ提案です。

iDeCoのメリットである運用益の非課税を存分に発揮することができるのは定期預金ではなく株式です。

上で挙げた例は大げさなものになりますが、特別法人税復活の影響が小さい(割合という意味で)のも定期預金ではなく株式です。

主に資産形成をiDeCoに頼っているという方こそ、購入商品を株式にすることをオススメします!

では、ほなね〜!

「読んだよ!」「助かったよ!」の1クリックが大きな励みになります。

よろしくお願いします!

にほんブログ村